您好,欢迎进入江南娱乐手机客户端 官方网站!

近年来,在汽车的电动化、智能化、网联化和共享化“新四化”趋势的带动下,全球电动汽车销量取得了飞跃式的发展。

新能源汽车爆发式增长,带动汽车芯片高速发展

根据TrendForce的数据,2018年全球新能源汽车销量为200万辆,渗透率仅为2.5%,而到2022年这一数量已经增长到逾1000万辆,市场份额也从2.5%涨至14%,电气化的浪潮逐渐从单个市场辐射至全球。

资料来源:TrendForce

新能源汽车的快速发展,带动整体产业链升级,汽车电子化越来越明显。根据华为海思的数据,2022全球汽车电子市场约为2890亿美元,预计未来5年将保持7%的复合增长率,到 2027 年汽车电子部件的整体市场规模接近4000亿美金;而在汽车半导体方面, 2021年全球汽车半导体市场约为 505 亿美元,预计 2027 年汽车半导体市场总额将接近1000 亿美元,2022-2027年增速保持在 30%以上。

资料来源:华为海思

竞争格局方面,英飞凌、恩智浦、瑞萨电子、意法半导体、德州仪器等国际半导体大厂凭借长期以来在汽车半导体领域的深耕及技术/产品优势,在全球汽车电子市场份额中处于领先地位。不过,从SI统计的数据来看,虽然前十大半导体厂商合计占据了汽车半导体约50%的份额,但单个厂商的份额并不大,整体竞争格局呈现较为分散的情况。

资料来源:芯八哥整理

车规芯片品类众多,MCU、分立器件及模拟器件单车价值量合计接近50%

汽车芯片种类众多,从应用环节主要可以分为5类:主控芯片、分立器件、存储芯片、模拟芯片、传感器芯片等。从单车价值占比来看,目前主控芯片占比达17%,分立器件占比16%,模拟芯片占比14%,传感器占比10%,存储芯片占比9%,其他占比34%。

资料来源: Gartner

(一)主控芯片

主控芯片用于计算分析和决策,主要分为MCU和SoC。MCU指的是芯片级芯片,一般只包含CPU一个处理单元(例:MCU=CPU+存储+接口单元);而SOC指的是系统级芯片,一般包含多个处理单元(例:SOC=CPU+GPU+DSP+NPU+存储+接口单元)。

1、MCU

一辆汽车中所使用的半导体器件数量中,MCU占比约30%,每辆车至少需要70颗以上的MCU芯片,随着汽车不断向智能化演进,MCU的需求增长也将越来越快。

根据IC insights的数据,2021年全球车规 MCU的市场规模为76 亿美元,预计未来5年将以 7.7%的复合年增长率增长,至 2026 年市场规模将达到110 亿美元。

数据来源:IC insights

由于较高的行业和客户认证壁垒,目前全球车用 MCU 芯片市场竞争格局较为集中,基本由欧美日厂商所垄断。2020 年,瑞萨电子、恩智浦、英飞凌、德州仪器、微芯科技、意法半导体在全球车用 MCU 市场份额分别为 30%、26%、23%、7%、7%、5%,CR7 全球市场率合计高达 98%。

数据来源:Semicast Research、HIS

其中,瑞萨电子为全球车规 MCU芯片龙头厂商,目前已推出了 RH850、RL78 等多个系列产品,2016 年与台积电达成生产 28nm MCU 芯片的合作,2018 年发布世界首款 28nm 制程的车规级 MCU芯片 RH850,产品性能和技术处于全球领先地位。

数据来源:公开信息

2、SoC

随着智能化的不断演进,叠加高算力芯片的挑战,单纯的MCU的功能已经不能满足汽车计算的需求,而此时SoC异构集成芯片扬帆起航。

SoC芯片主要分为智能座舱及自动驾驶芯片。随着座舱域控制器加速落地,座舱智能化需求持续升级,高算力芯片将成为各大座舱域控制器厂商的布局重点,高通、英伟达、英特尔、AMD等凭借其在消费电子领域的积累,市场份额不断扩大。

以高通为例,高通凭借高算力及先发优势占据智能座舱SoC龙头地位。早在从2014年,高通就发布了工艺制程为28nm的智能座舱产品骁龙620A,经过多年的发展,其主流产品已经迭代为7nm的SA8155P。据其介绍,该产品具有八个核心,算力为8TOPS(即每秒运算8万亿次),CPU性能为80KDMIPS,GPU性能为1142GFLOPS。凭借其出色的性能,目前该产品已经成为中高端车型主流座舱 SoC的标配,截至目前已经搭载的车型包括蔚来 ET7、蔚来 ES8、蔚来 ES6、EC6、小鹏 P5、理想 L9、威马 W6、长城 WEY 全铁、广汽 Aion LX、吉利星越 L、智己 L7等。

资料来源:芯八哥根据公开资料整理

自动驾驶芯片一方面需要满足更高的安全等级,同时随着自动驾驶等级的提升,需要更高的算力支持, 未来自动驾驶芯片会往集成“CPU+XPU”的异构式SoC(XPU包括GPU/FPGA/ASIC等)发展。

目前,在自动驾驶芯片领域国际上包括高通、英伟达、Mobileye、Tesla等玩家,其中Mobileye起步最早,但面临客户逐渐丢失的窘境;而英伟达凭借Orin等高算力芯片目前已处于全球领先地位,其产品已经广泛应用于小鹏P5、小鹏P7、智己L7视觉版蔚来ET7、理想L9、小鹏G9、智己L7激光雷达版等众多车型上。

(二)模拟芯片

模拟集成电路作为半导体的重要分类之一,属于产生、放大和处理各种模拟信号的关键元件,承担着连接现实世界和数字世界的桥梁作用。根据WSTS的数据,2021年全球模拟芯片的市场规模达728亿美元,相比于2020年的556.6亿美元强势增长30.8%。IC insights预测,全球模拟产品市场2021至2026年的年复合增长率预计在7.4%。

目前,模拟芯片在汽车各个部分均有应用,包括车身、仪表、底盘、动力总成及ADAS等,主要分为信号链芯片与电源管理芯片两大板块。

在信号链领域,市场份额跟模拟芯片大体一致,德州仪器、亚德诺、思佳讯、英飞凌、意法半导体、恩智浦、美信、安森美半导体、微芯、瑞萨电子合计占据全球市场约 63%的市场份额。其中,德州仪器作为行业的龙头企业,共有8万多种产品,占全球的市场份额比例为19%,为信号链乃至模拟芯片领域的绝对龙头企业。

资料来源:IC Insights

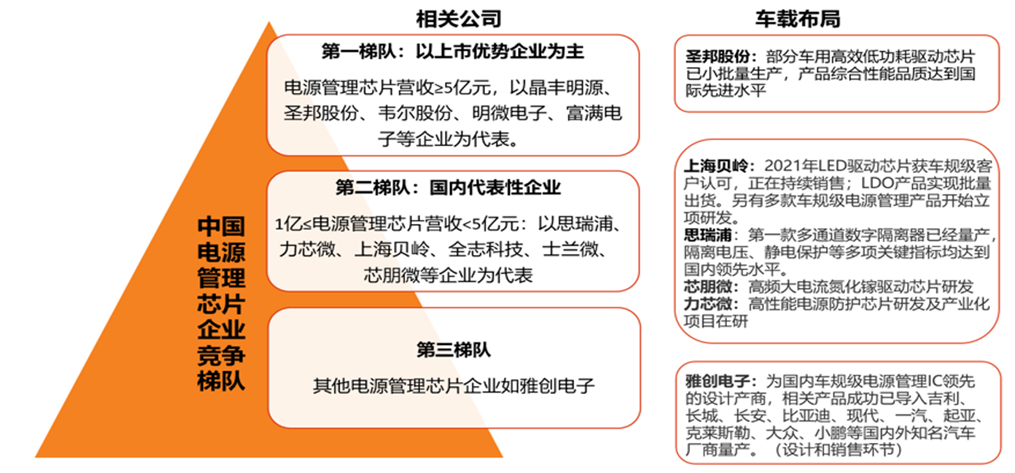

在电源管理芯片领域,相对于传统内燃机汽车,新能源汽车将有越来越多的人机接口、车载显示屏、智能设备互联、远程信息处理等应用场景,导致需要更多的电源管理芯片进行电流电压的转换,从而推动电源管理芯片的增长。根据Frost&Sullivan 统计,汽车领域全球电源管理芯片市场将从2020年的17亿美元增长到2025年的21亿美元。目前,德州仪器、ADI、英飞凌和意法半导体市占率领先且均在车载领域有布局,其中德州仪器凭借丰富的产品数量,市占比处于领先地位。

(三)分立器件

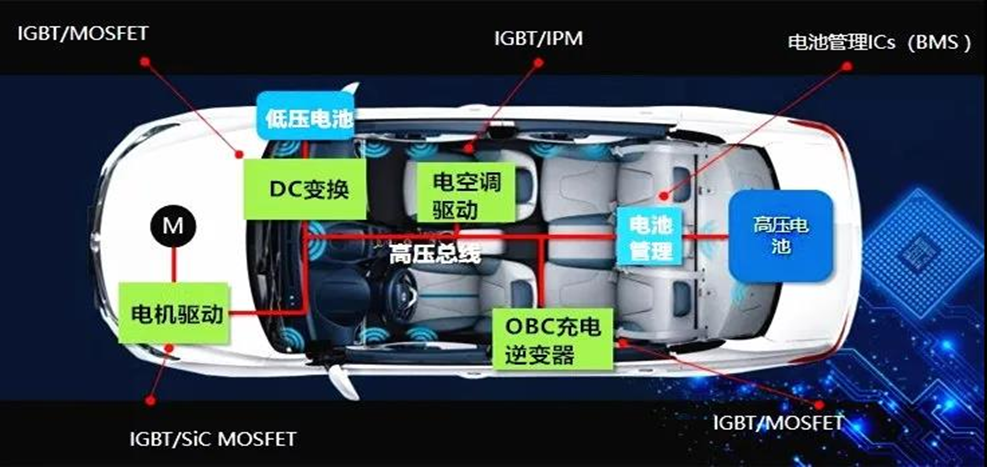

相比传统燃油车,新能源车中的主逆变器、车载充电机、DC-DC转换器、PTC加热器、压缩机、水泵、油泵等功率半导体价值量提升幅度较大。

新能源车分立器件应用情况

资料来源:网络

1、MOSFET

MOSFET是汽车电子的核心。相较于其他功率半导体产品,MOSFET具有开关频率高,稳定性强的优点,已经在汽车领域广泛使用,2022年其占比已经达到22%,并且有逐年加大的趋势。

从汽车MOSFET的主要玩家来看,主要以英飞凌、安森美、瑞萨、东芝、意法半导体、罗姆、微芯科技等厂商为主。

2、IGBT

IGBT在新能源汽车中的主要应用包括电机控制器、车载充电器(OBC)、车载空调、以及为新能源汽车充电的直流充电桩中。

竞争格局方面,目前IGBT主要由欧洲和日本大厂主导,前五大厂商市占率超过60%。据民生证券统计,目前英飞凌市占率为32.7%,是IGBT领域的绝对巨头。除了英飞凌之外,三菱电机和富士电机目前市占率都为9.6%,其他厂商比如赛米控市占率为6%、Vincotech市占率为4.4%、日立市占率为2.7%。

3、碳化硅

与硅基半导体材料相比,以碳化硅为代表的第三代半导体材料具有高击穿电场、高饱和电子漂移速度、高热导率、高抗辐射能力等特点。主要应用于汽车的主驱逆变器、OBC、DC/DC车载电源转换器和大功率DC/DC充电器等领域。

从整体市场布局看,意法半导体在车规碳化硅领域拥有先发优势,其通过率先打入特斯拉供应链,目前在车规级碳化硅模块应用市场占比约41%;英飞凌依托其在车规级功率器件方面的技术积淀,近两年开拓了大众、现代、日产、小鹏等客户,市占率快速提升,目前市占率为23%。

此外,安森美也看好并积极“押注”车规级碳化硅产品,2021年通过收购衬底供应商GTAT,搭建了从碳化硅晶锭、衬底、器件生产到模块封装的垂直整合模式,建立了自己独特的竞争优势,主要客户有蔚来、特斯拉、奔驰等。

车规芯片存在巨大的供需缺口,国内厂商有望迎来较好的发展机遇

中国是全球最大的新能源汽车市场,汽车电子产业有国产替代的肥沃土壤。

根据中汽协的数据,2022年我国汽车产销量分别为2702.1万辆和2686.4万辆,同比分别增长3.4%和2.1%;其中,新能源汽车持续爆发式增长,产销分别完成705.8万辆和688.7万辆,同比分别增长96.9%和93.4%,市场占有率达到25.6%,高于上年12.1个百分点;而在2023年上半年,我国汽车产销分别完成1324.8万辆和1323.9万辆,同比分别增长9.3%和9.8%;新能源汽车产销分别完成378.8万辆和374.7万辆,同比分别增长42.4%和44.1%,市场占有率达到28.3%。

虽然中国新能源汽车在全球市场份额已超过60%,并且连续8年产销量位居全球第一, 但是在汽车芯片领域,当前我国国产化率仍然不足10%,存在巨大的供需缺口,未来国产汽车芯片厂商有望迎来较好的发展机遇。

(一)主控芯片

在主控芯片方面,随着智能化的深入发展,国内厂商逐步从中低端向高端产品突破。

其中在MCU领域,包括比亚迪半导体、杰发科技、国芯科技、芯海科技、航顺芯片、兆易创新等厂商的产品已经实现批量出货;在SoC领域,华为、芯驰科技、芯擎科技有望受益于智能座舱的发展。以华为为例,华为在2021年发布了麒麟 990A智能座舱芯片产品,目前已在北汽极狐阿尔法 S、问界 M5、北汽魔方等车型上进行量产;而晶晨股份、瑞芯微、富瀚微、地平线、黑芝麻等公司加速布局汽车SoC芯片,有望在自动驾驶领域迎来较好的发展前景。

(二)模拟芯片

模拟芯片方面,覆盖各大核心板块,包括车身、仪表、底盘、动力总成及ADAS,汽车单机价值量为200美金,为下游最高。其中,电源管理领域增速CAGR达9%,车体跟底盘的占比最高达4成。我国的华润微、思瑞浦、圣邦股份、韦尔股份、士兰微等企业在此方面都有布局;而在信号链领域,为汽车智能化的产品基石,汽车新四化将推动其加速成长,圣邦股份、思瑞浦、华润微、芯海科技、聚洵半导体等公司有望受益于此。

国内电源管理芯片公司车载布局情况

(三)功率半导体

功率半导体方面,受益于新能源汽车的爆发,其价值量增加幅度最大。据了解,燃油车功率半导体单车价值量仅为87.6美元,而新能源汽车458.7美元,增长幅度在4倍以上。

1、MOSFET

经过多年的发展,目前华润微、士兰微、安世半导体在MOSFET市场份额上位列国内厂商前三,其他比如扬杰科技、苏州固锝、华微电子、新洁能、东微半导、捷捷微电等近年来发展也非常迅速。

从客户来看,目前华润微MOSFET的汽车客户主要有比亚迪等头部新能源汽车厂商;士兰微在汽车MOSFET领域,目前正在与零跑、汇川、比亚迪、菱电等部分整车厂和Tier1客户配合上量中,预计车载半导体器件将是公司销售增长的主要来源之一;安世的MOSFET客户包括比亚迪、宝马、大众、大陆、德尔福、电装、博世等全球顶尖的汽车终端厂和Tier1厂商;此外,新洁能作为国内首家研发并量产P沟道SGT-MOSFET的设计公司,公司直接向比亚迪供货并形成大批量销售,并通过多家Tier1厂商进入理想、小鹏、蔚来、极氪等整车客户,部分客户亦已实现规模销售。

2、IGBT

中国作为全球最大的新能源汽车市场之一,随着国外IGBT产品供应不足、交期一再拉长,国内客户除了下全款订单等待产品的同时,也正在逐步接受国产IGBT产品,并且开始有意识培养国内供应链,这给国内IGBT厂商带来了新的机会。

目前,在IGBT领域,比亚迪、斯达半导、时代电气排名前三,此外士兰微、华润微、宏微科技、新洁能、智新半导体、青蓝半导体、翠展微等企业在车规IGBT领域也发展迅速。

具体来看,比亚迪半导体背靠母公司比亚迪,占据中国最大的终端市场,其IGBT模块主要供自己使用。在自有产能严重供不应求的情况下,近年来比亚迪也逐渐向士兰微、斯达半导、时代电气、华润微等具备车规级IGBT生产能力的本土企业下单,订单级别达亿元,以保障激增的新能源汽车生产对IGBT的需求;斯达半导与国内大部分主流车企已取得合作关系,当前客户包括比亚迪、广汽、长安、奇瑞、北汽等;时代电气主供中车旗下商用车,目前已大批量供货广汽、东风、小鹏、理想等客户;士兰微当前主供客户包括零跑、汇川、上汽、吉利等厂商;宏微科技正在和一汽、北汽、长城等厂商进行定点项目认证工作。

3、碳化硅功率半导体

经过若干年的发展,碳化硅与功率器件主要的结合方式主要为碳化硅二极管、碳化硅MOSFET以及碳化硅模块。

根据Yole数据显示,2021年全球碳化硅功率器件市场规模约10.9亿美元,其中汽车用碳化硅市场规模达6.9亿美元,占比达63%。随着碳化硅在新能源汽车渗透率快速提升,其市场规模也将不断扩大。

从主要玩家来看,国内车用SiC功率器件供应商主要有比亚迪半导体、斯达半导、三安光电、泰科天润、闻泰科技及基本半导体等集芯片设计、制造、封测为一体的IDM厂商。

上车情况方面,比亚迪的碳化硅产品主要供旗下车型使用为主,已经大规模应用到比亚迪汉EV高性能四驱版本等多款车型上;三安光电作为碳化硅全产业链公司,其长沙SiC全产业链工厂实现投产,至今公司650V到1700V SiC二极管产品累计出货达百余万颗,主要汽车客户主要有吉利、广汽、福汽及金龙等;斯达半导目前已有多个碳化硅MOSFET的800V定点项目,早在2021年碳化硅模块的在手订单就已经达到3.4亿元,主要客户有小鹏、奇瑞、华为等;华润微在碳化硅领域主要有1200V碳化硅MOSFET等产品,2022上半年碳化硅器件营收同比增长433%,待交订单超过1000万元,主要汽车客户有华为、上汽、长安等。

(四)传感器、存储等其他领域

传感器方面,L2级别汽车预计会携带6颗传感器价值量约为160美元,L5级别提升至32颗传感器价值量970美元。其中图像传感器+毫米波雷达+激光雷达融合方案成为主流,三者互为补偿和安全冗余,以保障自动驾驶的安全。在图像传感器领域,格科微、韦尔股份、思特威产品已在车用市场大规模应用;激光雷达领域,禾赛科技、速腾聚创、大疆、华为等厂商目前都有不少车厂定点的案例。

存储芯片方面,电动化、信息化、智能化、网联化发展推动汽车存储革命,将由GB级走向TB级别发展,未来汽车将成为存储器步入千亿美金市场的核心因素。我国北京君正、兆易创新、复旦微电、普冉股份、聚辰股份、江波龙、佰维存储、时创意等公司产品已经通过车规认证,并且开始逐步导入车用市场。