您好,欢迎进入江南娱乐手机客户端 官方网站!

您好,欢迎进入江南娱乐手机客户端 官方网站!

在2021年底全球销售额增速达到峰值后,2022年下半年全球半导体市场逐步进入下行周期,此轮景气度下沉已持续较长时间,2023Q2半导体行业基本面“筑底”已基本完成,从Q3厂商连续数月的稳定增长或奠定半导体行业触底回升的基础。

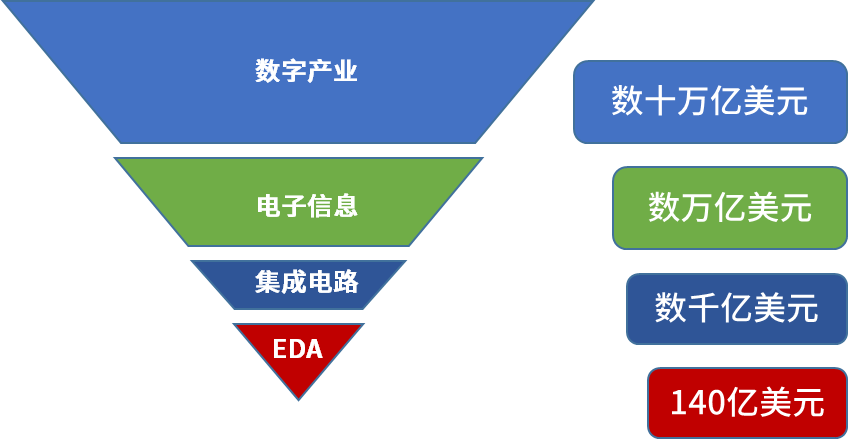

EDA/IP:行业毛利率维持高位,国产替代可期

以EDA工具为例,作为半导体产业的战略基础支柱之一,2022年全球EDA行业规模约140亿美元,却支撑着数十万亿规模的数字经济产业。

EDA行业倒金字塔产业结构

从近两年全球EDA/IP行业头部厂商毛利率和净利润看,此轮下行周期对行业影响较小。头部厂商Cadence和SYNOPSYS对于Q4及明年增长维持乐观预期。

从国内市场看,根据中国半导体协会发布数据,2022年我国EDA行业市场规模达到115.6亿元,增长率达到11.80%,超过全球行业增速水平。华大九天作为国内EDA工具龙头企业,其财报对于未来增长预期维持乐观。

材料:产能利用率低位,国内外分化明显

从环球晶圆等头部硅晶圆厂商产能利用率看,去年以来行业产能利用率处于低位,景气度持续下行。

但根据Q3各厂商财报看,国内外厂商分化明显,环球晶圆等厂商客户库存高位,产能利用率相对较低,国内沪硅产业则量价处于逐渐企稳过程中,上升趋势明显。

设备:整体需求下滑,中国市场引领增长

根据SEMI数据,2023年全球半导体设备销售额将从2022年1074亿美元下滑18.6%至874美元,2024年预计将恢复至1000亿美元水平。

从头部厂商Q3财报披露看,阿斯麦Q3来自中国地区收入24.4亿欧元,环比增长81%,积压订单占比约20%。LAM Q3收入34.8亿美元,环比增长9%,但中国大陆地区收入16.7亿美元,环比翻倍增长,中国地区客户需求增长快速。

设计:行业复苏持续,关注MCU、存储市场变化

从头部原厂整体库存看,23Q1平均库存达到历史峰值188天(正常:100-120天),随后触顶下滑,显示行业复苏正在持续。

处理器方面,从PC和手机芯片头部厂商看,英特尔和AMD均表示看好PC市场复苏,高通表示安卓手机终端及渠道库存持续去化,联发科预计手机收入Q4将高于Q3。

存储方面,在三星、SK海力士及美光等头部厂商持续减产保价下,行业供需关系明显改善,头部厂商表态Q4行业将涨价。

MCU方面,以兆易创新、江南app公众号 为代表的消费类MCU厂商表态停止价格战,但行业库存维持高位。

值得关注的是,TI的Q3财报显示,汽车需求维持高增长,但工业市场疲软程度加剧。细分产品方面,PMIC为代表的模拟产品营收持续下滑,行业价格战或将延续。

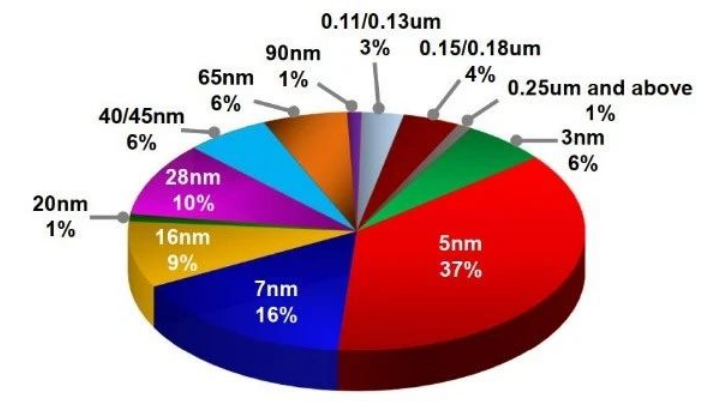

代工:不同工艺制程分化,先进制程增长明显

由于全球下游需求和库存去化不及预期,主要晶圆代工厂23Q3产能利用率复苏力度不足,晶圆价格也承受一定压力。

从龙头台积电最新预估看,其表示PC和智能手机需求有回暖迹象,先进制程回升明显。但行业仍在持续去库存,预计要到2023年底。

台积电各制程收入占比

资料来源:台积电

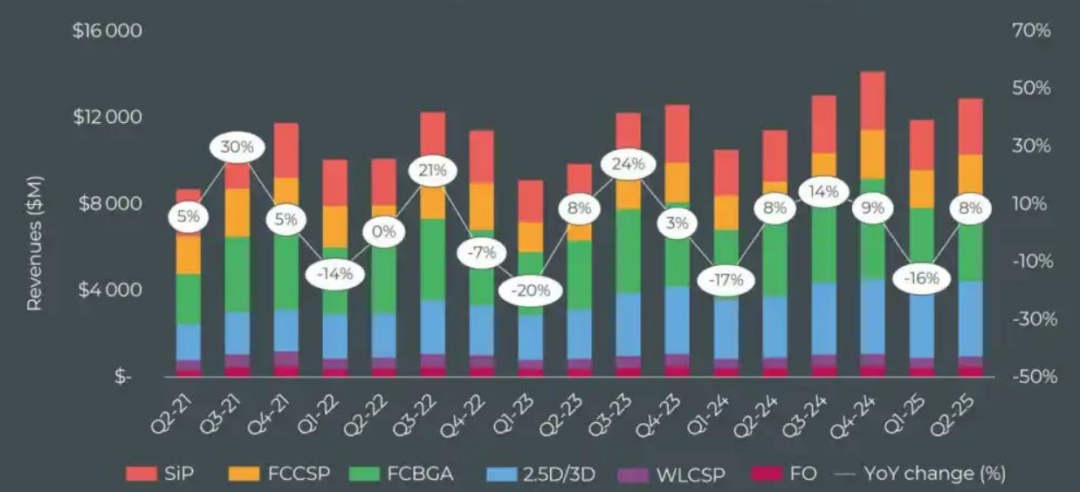

封测:先进封装产能快速扩充

从行业看,根据Yole数据,年初以来先进封装订单量价齐升,预估未来五年实现8.7%的年复合增长速度。

Q3先进封装市场环比飙升23.8%

从头部厂商日月光财报分析,其Q3产能利用率维持在65%左右,目前库存去化接近尾声,预计23Q4封测产能利用率仍较低,行业复苏要看明年。

未来走势如何

整体来看,当前全球半导体行业已走过最艰难的库存去化周期,行业进入新的上升周期,需求成为未来市场增长关键。从终端厂商库存走势看,整体库存仍存在波动,但汽车、新能源等需求仍维持正常水平,消费电子回升将成市场复苏的关键之一。

从产业链各环节厂商最新财报预期看,Q4行业持续回暖,但整体复苏可能要到2024年。

上一篇:车规芯片大厂安森美停产

下一篇:英特尔推中国版芯片替代英伟达!