您好,欢迎进入江南娱乐手机客户端 官方网站!

随着新能源电力的高速发展,负电价的现象也越来普遍。

新能源发电布局的不断加快,负电价的现象也越来普遍

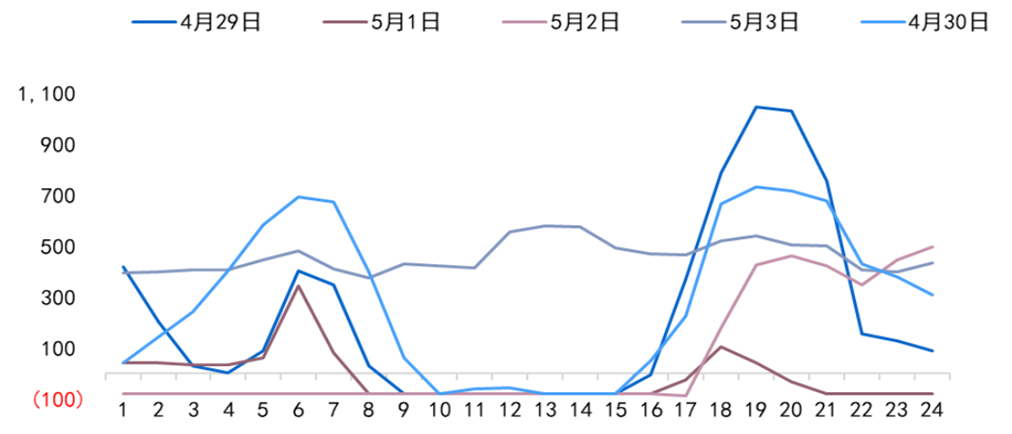

近日,根据山东电力市场现货交易中心的数据,在5月1日20时至5月2日17时,山东连续实时负电价时段长达21小时,最低价格为-0.085 元/kWh,刷新了国内电力现货市场负电价持续时间段纪录,也引发了业内关注。

山东 4 月 29 日-5 月 3 日实时现货价格曲线(元/MWh)

事实上,这已经不是山东第一次出现负电价的情况了。作为全国第一批八个电力现货市场建设试点之一,早在2019年12月11日,山东电力现货市场就出现过-40元/兆瓦时的出清价格,这也是国内首次出现负电价。此后,山东省现货市场负电价频繁出现。据山东省电力交易中心数据,自 2022 年 2 月初到 2023 年 1 月底,在光伏项目发电量高峰时段,发电侧售电价格出现了 176 次的负电价,其中 135 次为-0.08 元/kWh 的“地板价”。

负电价现象的频发,也引起了有关部门的注意。3月13日,山东省发改委发布《关于山东电力现货市场价格上下限规制有关事项的通知(征求意见稿)》,文件指出对市场电能量出清设置价格上限和下限,其中上限为每千瓦时1.5元,下限为每千瓦时-0.1元,以保证电网稳定运行。

在我国,虽然“负电价”概念还很新颖,但在新能源投资较为密集的欧洲市场,负电价已很常见。在欧盟范围内,电力市场规则中允许出现负电价的国家包括加入欧洲电力交易市场EPEX的法国、德国、奥地利、瑞士、比利时和荷兰等。早在2007年,德国日内市场首次引入负电价;2008年,德国/奥利地日前市场引入负电价;2010年,法国日前和日内市场引入负电价;2012年、2013年奥地利和瑞士日内市场先后引入负电价。据统计,2019年,德国有101小时出现过负电价,2020年因为疫情对用电的影响,负电价的时长总计298个小时。

业内人士指出:“负电价的出现,是基于国内新能源发电布局的不断加快,也是我国推进电力市场化交易的必然过程。虽然出现负电价,但并不代表国内新能源发电量是过剩的。目前国内风电、光伏的发电贡献占比依然较小,随着可再生能源的逐渐普及和电力市场的发展,负电价情况会越来越普遍。”

供需错配导致负电价产生,储能、特高压/智能电网的发展将有效解决负电价问题

负电价本质上是电力供应的阶段性过剩。究其原因,主要是随着光伏、风电等大规模波动性较强的电力接入电网,导致发电和用电的时间不匹配造成的。

譬如说,白天日照时间长、光照充足,往往是光伏发电的高峰期,而夜晚往往温度低、风大,往往是风力发电的高峰期。以山东为例,本次出现长时间负电价的主要原因是正值节假日期间,在需求端,部分工厂停工放假,工业用电需求大幅下降,电网最高直调负荷下降15%;同时在供给方面,晴好天气光伏发电大增,并且夜晚风电大发,导致电力供应大幅超过用电负荷。这时,发电企业为了持续发电,考虑到停机成本很高,就会有意报低电价出清电力,因此就会出现负电价的现象。

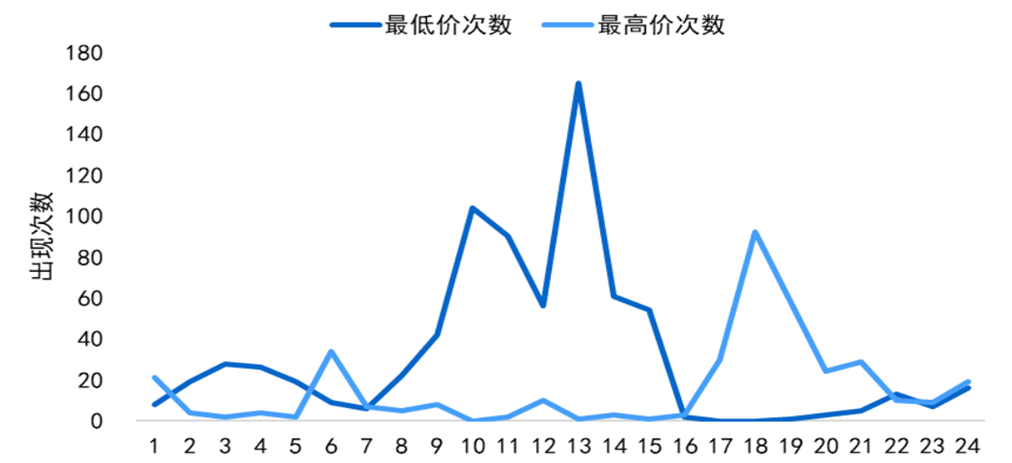

从现货价格的曲线也可以印证这一点。山东近一年以来,最低价和最高价出现时段均较为集中,最高价主要出现在 17-19 时,最低价主要出现在 10-15 时,尤其是 13 时,出现最低价次数达到 165 次,这也和山东 2023 年分时电价的政策基本吻合。

2022年2月1日-2023年1月31日山东现货最高和最低价出现时间和频次

数据来源:储能与电力市场

当然,负电价并不意味着用户端可以免费用电,更不意味着国内风电、光伏装机已经过剩,负电价主要是涉及电力现货交易部分,但是现货比例很低。

在我国现有电力制度下,电力市场交易机制还是以中长期合同交易为主,其所在企业中长期合约占比就达到90%以上。而在国家现货交易规则里,只允许全年电量10%的量通过现货交易来实现,实际操作过程中也只有5%-6%,因此即使现货报价出现负值,影响也极其有限。但是,在市场化趋势下,既然市场上在用电低峰会出现负电价,那么在用电高峰业会相应出现极端高电价情况,甚至会对用户端的日常基本用电需求早成一定的影响。

那么,在这种情况下,如何解决目前新能源发电供给和需求不匹配的问题呢?

市场上比较主流的解决方案主要有两点。其一是通过储能来削峰填谷进行套利,从而实现能源供需的调配,保证电网的稳定运行。目前,新建集中式光伏发电项目要求按照装机容量10%及以上比例配建调峰能力,相当于2-4小时的储能水平,但从现在的需求来看,配套储能的容量低、时间短,并无法根本解决消纳问题,这就给独立储能带来了新的套利空间。以一个100MW/200MWh独立储能电站测算,假设每天一充一放,有效运行360天,充放电效率为90%,每天中午2小时现货出清电价接近0,每年提高的收益接近1000万元。

二是继续加大特高压及智能电网的建设。特高压是指电压等级在交流1000千伏、直流±800千伏及以上的输电技术。与较低电压的输电方式相比,特高压具有输送容量大、距离远、效率高和损耗低等优势。作为智能电网的骨架,特高压技术允许了跨区域进行电力输送,把弃光率足足降低十倍,有利于平衡各地区电力生产与负荷分布,促进新能源的消纳。

储能、智能电网的发展,给半导体市场带来三大增量机会

储能、智能电网的高速发展,将影响其核心性能的关键器件,并将带动IGBT、BMS、碳化硅/氮化镓等半导体器件的需求进一步增长。

增量机会一:IGBT

IGBT等功率器件作为储能变流器、高压逆变器的核心半导体部件,约占逆变器整体成本的10%,对电能起到整流、逆变等作用,以实现新能源发电的交流并网、储能电池的充放电等功能,因此IGBT 等功率器件将充分受益储能及智能电网的高速发展。

从市场规模来看,根据天风证券的测算,全球风电、光伏及储能对IGBT的需求价值量将由2021年的86.7亿元增长至2025年的182.50 亿元;而在竞争格局方面,由于IGBT器件性能的好坏直接影响发电效率,故而对其性能和可靠性要求较高。目前IGBT的市场份额主要被英飞凌、三菱电机、富士电机、安森美等国际大厂占据,其中英飞凌在中低压方面占据绝对优势,而三菱电机在中高压电网方面占据第一。

与国外大厂相比,国内的斯达半导、士兰微、时代电气、扬杰科技、新洁能等厂商虽然在光储IGBT的产品稳定性及技术先进性上存在一定差距,不过随着近些年研发投入的不断加大,目前部分厂商的产品也作为二供或者三供开始逐渐导入系统集成商中并已取得上千万的收入,随着技术的不断发展与成熟,未来这些厂商在储能领域有望迎来进一步的增长空间。

增量机会二:BMS

BMS是指能对电池包进行实时监控和管理,防止电池出现过充、过放、过压、过流、过温的情况,从而延长电池使用寿命、保护其使用安全的系统。目前,基本上所有使用锂电池的终端,都需要安装BMS进行电池保护。据前瞻产业研究院的数据,2021年全球BMS市场规模预计为65.12亿美元,至2026年预计可达131亿美元,CAGR为15%。

BMS巨大的市场空间,吸引了众多模拟IC、数模混合IC及MCU厂商从不同角度布局。具体来看,BMS AFE芯片要负责采集电池电压,主要厂商有宁德时代、比亚迪、特斯拉、德州仪器、亚德诺等;ADC芯片主要负责将采集的电池电压通过模数转换器(ADC)转换为数字值,主要厂商有德州仪器、亚德诺、圣邦微、思瑞浦等;而MCU芯片作为主控芯片,主要负责进行荷电状态的计算,主要厂商有德州仪器、意法半导体、恩智浦、英飞凌、瑞萨、中颖电子、兆易创新、北京君正、芯海科技等;数字隔离芯片主要用在高低压之间的数字通信,主要供应商有德州仪器、亚德诺、芯科、博通、英飞凌、罗姆、安森美、琪埔维、荣湃、纳芯微、川土微、格励微科技等。

增量机会三:第三代半导体——碳化硅、氮化镓

近年来,随着碳化硅、氮化镓等为代表的第三代半导体技术的不断发展,已经有越来越多的厂商开始把相关技术及产品应用到光伏、储能领域。

1、 碳化硅

在碳化硅方面,使用 SiC MOSFET 或 SiC MOSFET 与 SiC SBD结合功率模块的光伏/储能逆变器,转换效率有望从 96%提升至 99%以上,能量损耗降低 50% 以上,设备循环寿命提升 50 倍,从而能够缩小系统体积、增加功率密度、延长器件使用寿命、降低生产成本。据 Yole数据,2020 年光伏/储能逆变器中采用 SiC 方案的渗透率约为 10%,预计到 2025 年将达到 50%,行业前景可观。

从整体市场布局看,目前碳化硅器件主要由海外大厂掌控,包括ST(意法半导体)、Infineon(英飞凌)、ROHM(罗姆)等头部IDM厂商深耕碳化硅多年,市场优势明显;国产厂商方面,主要有三安光电、比亚迪半导体、斯达半导、派恩杰及基本半导体等集芯片设计、制造、封测为一体的IDM厂商,在持续完善垂直整合布局的同时,也在不断加大研发投入及扩产,以强化公司的竞争力。

不过,值得一提的是,由于目前 SiC 方案成本约是 IGBT 的 2-3 倍,在应用上成本依然较高。这时,已有包括基本半导体在内的厂商将新型场截止IGBT技术和碳化硅肖特基二极管技术相结合,在部分应用中可以替代传统的IGBT,使IGBT的开关损耗大幅降低,适用于储能、光伏组串逆变器等领域。

2、 氮化镓

GaN功率器件具有静态和动态损耗低、寄生电容小、支持高频、开关速度快等优异性能,能够有效提升光伏/储能发电效率。此外,GaN高频开关可使逆变器产生更干净的正弦波,导致无源元件的明显减少,进而降低光伏发电系统的尺寸、重量和成本,也可使储能系统实现低转换损耗。根据Yole和Navitas的预测,2026年全球光伏发电GaN功率市场规模达1.9亿美元,2020-2026E CAGR有望达到208%。

从竞争格局来看,全球GaN功率半导体行业竞争格局较为集中。根据TrendForce的数据,全球GaN功率半导体市场较为集中,2021年全球前5大厂商为Navitas、PI、英诺赛科、EPC和Transphorm,CR5为93%。其中Navitas市场份额近30%,国内厂商英诺赛科市场份额为20%。

以英诺赛科为例,公司的InnoGaNTM 系列产品具有损耗低、开关速度快等特性,可以使储能转换系统实现低能量转移损失和高效的能量转换。目前,芯仙旗下全氮化镓双向逆变电源,采用的就是英诺赛科氮化镓功率MOS,在低压侧主要采用12颗英诺赛科100V/3.2mΩ氮化镓功率MOS,而在高压侧,采用6颗英诺赛科650V /30mΩ氮化镓功率MOS。和友商的储能电源、双向逆变对比,芯仙的方案具有高频高效率高功率密度、交流损耗低、易于散热等优势。