您好,欢迎进入江南娱乐手机客户端 官方网站!

您好,欢迎进入江南娱乐手机客户端 官方网站!

作为第三代半导体材料的代表,SiC具有大禁带宽度、高击穿电场强度、高饱和漂移速度等优良特性,目前已经成为半导体领域最火热、最具前景的材料之一。

供给侧:受衬底良率及产能影响,在2025年之前供给整体偏紧

从产业链来看,碳化硅行业主要可分为衬底、外延和器件三个重点环节。

其中,衬底在产业链中价值量占比最高,接近50%。根据后续生长外延层的不同,SiC衬底可以分为半绝缘型衬底(SiC衬底+GaN外延),主要应用于5G通信、卫星等高频需求领域,以及导电型衬底(SiC衬底+SiC外延),主要应用于新能源汽车、光伏发电等高压需求领域。

根据Yole的数据,2020年半绝缘型SiC衬底市场规模为10.62亿美元,预计2025年将增长至28.39亿美元,CAGR约21.7%。而导电型SiC衬底在2020年市场规模为7.31亿美元,预计2025年将增长至44.67亿美元,CAGR约43.6%。从竞争格局来看,在全球半绝缘衬底材料领域,II-VI 、WolfSpeed、天岳先进三家合计占比达到市场份额以达到98%以上。而在在导电型 SiC 市场,WolfSpeed一家独大,市场份额超过了60%。

产能方面,因SiC衬底面临长晶速度慢、良率低等问题,导致衬底制备成本过高,制约了行业规模化发展,目前全球碳化硅产能约40-60万片(导电型)。尽管海内外各大厂商均在大力扩产,但2022年以后规划的新产能最快于2024年开出,对中短期供给影响有限。此外,以目前各大厂商的产能规划来看,假设所有产能如数开出,2025年全球有效产能将增长至328万片(考虑良率后对应最大有效供给仅202万片),即使这样,整个行业在2025年之前供给仍然处于偏紧的局面。

除了衬底外,外延片也是碳化硅产业中非常重要性的一环,虽然在SiC晶圆中价值占比仅为23%,但由于外延的厚度及掺杂浓度等技术关乎碳化硅器件的最终性能,也受到越来越多厂商的重视。目前,市场上碳化硅外延片企业主要有 DowCorning、II-VI、Norstel、WolfSpeed、罗姆、三菱电机、Infineon 等;在大陆市场,瀚天天成(EpiWorld)和东莞天域半导体均可供应 4-6 英寸外延片,中电科13所、55所亦有内部供应的外延片生产部门。

与Si相比,SiC半导体性能更为优异,其禁带宽度是硅的3倍,击穿电压是硅的8-10倍,导热率是硅的3-5倍,电子饱和漂移速率是硅的2-3倍。SiC能够有效满足电力电子系统的高效率、小型化和轻量化要求,是制作高温高频、大功率高压器件的理想材料之一。在SiC产品性能占据全面优势的背景下,以国内外传统功率大厂为主的各家企业均开始加速布局SiC器件产品,国内外市场迎来群雄并起的市场格局。

从全球来看,根据Yole的数据,2021年全球SiC功率器件市场份额由海外巨头意法半导体、英飞凌、Wolfspeed、罗姆、安森美等厂商垄断,全球TOP 5占据接近90%的市场份额。

国内市场方面,从事碳化硅器件业务的企业主要有比亚迪半导体、斯达半导、时代电气、华润微、三安光电、泰科天润等。虽然国外企业在技术、产能等方面具有先发优势,但SiC行业发展历史相对较短,国内外差距相对较小,在需求高涨的背景下,国内企业有望加速实现国产替代。

需求测: 碳化硅车型加速放量,2023H1累计销量已经突破120万辆

近年来,随着碳化硅在新能源汽车、新能源发电、轨道交通、工业、消费等领域渗透率的快速提升,其市场规模也在不断扩大。

根据Yole的数据,2021年全球碳化硅市场规模为10.90亿美元,预计未来6年将保持34%的年均复合增长率快速增长,到2027年其市场规模将达到62.97亿美元。值得注意的是,目前碳化硅市场仍然以汽车应用为主导,在2021以 6.85亿美元的规模占整体市场的比例达63%。据其预测,汽车碳化硅市场未来将以39.2%的复合增长率增长,到2027年将达到49.86亿美元。

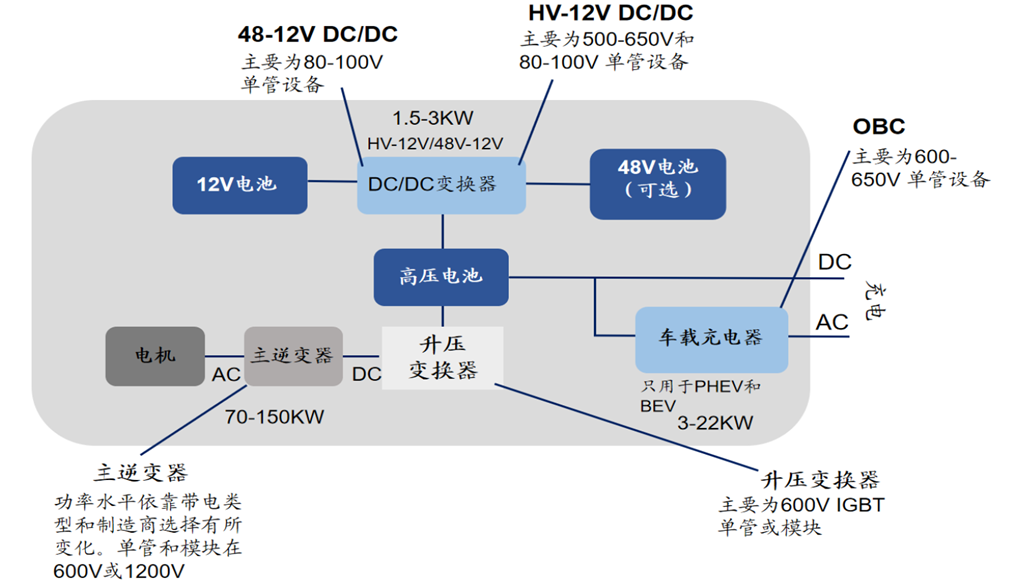

碳化硅在电动汽车领域主要用于主驱逆变器、车载充电系统(OBC)、电源转换系统(车载DC/DC)和非车载充电桩。根据Wolfspeed公司的预测,到2026年汽车中逆变器所占据的碳化硅价值量约为83%,是电动汽车中价值量最大的部分。其次为OBC,价值量占比约为15%;DC-DC转换器中SiC价值量占比在2%左右。此外,电动汽车充电桩也是SiC器件的一大应用领域。

需求方面,一辆新能源汽车的 SiC MOSFET芯片使用量可达40-60颗。其中,主驱逆变器为36-48颗(双电机用量翻倍),OBC 6-8颗,DC-DC 2-4颗。通过在上述零部件中使用碳化硅,可有效提升厂家的卖点以及消费者对电动车续航和充电的体验。

2018年,特斯拉在 Model 3中首次将IGBT模块换成了SiC模块,成为业界首个在电动汽车中采用碳化硅主驱逆变器模块的车企。随着近年来800V高压平台布局的加速,目前除特斯拉Model3外,还有比亚迪汉EV、比亚迪新款唐EV、蔚来ES7、蔚来ET7、蔚来ET5、小鹏G9、保时捷Tayan和现代ioniq5等车型已经在电驱中采用了碳化硅器件。

从销量情况来看,2022年在全球范围内,特斯拉的Model Y、 Model 3和比亚迪的汉EV分别以758,792辆、488,354辆、274,015辆的销量位于碳化硅车型销量前三。国内品牌方面,除了比亚迪之外,蔚来的ET7和ES7合计销量为37,204辆,在碳化硅车型方面也取得了突飞猛进的进步。

在2022年良好的基础上,2023年上半年碳化硅车型继续加速放量。

据CleanTechnica的最新数据,2023年1-6月,全球新能源汽车的累计销量为583.19万辆,同比增长40.2%,市场占有率为15%。今年1-5月,多款碳化硅车型大受欢迎,合计销量约104万辆。加上6月的部分销量,预计碳化硅车型渗透率已经超过22%,达127万辆。

具体来看,特斯拉旗下碳化硅车型包括Model Y、Model 3以及新款Model S Plaid,其中Model 3/Y仅在Q2就交付了44.6915万辆,在2023年上半年合计销量为85.89万辆,依然是全球碳化硅车型销量最多的车企。

国内厂商方面,比亚迪上半年新能源汽车销量合计为125.5637万辆,同比增长 94.25%。其中旗下汉EV(高性能四驱版本)、2022款唐DM-i、海豹以及2023年发布的2款仰望车型(未交付)都搭载了SiC技术,并且也取得了不错的销量;小鹏旗下G9是国内基于碳化硅800V平台的首款量产车型,在今年上半年完成了4.14万辆的销量。6月29日晚,小鹏新款SiC车型G6正式迎来上市。小鹏G6开启预售72小时,订单量达到2.5万辆,截至6月28日订单量达到3.5万辆;蔚来旗下共有5款SiC车型,分别为ET5、ET7、ES7、新一代ES8及EC7。其中,ET5上半年累计销量为28699辆,ET7销量为3601辆,ES7销量为4840辆,新一代ES8销量为2220辆,EC7销量为1525辆,5款SiC车型合计累计交付4.0885万辆;理想在L9中搭载了碳化硅,2023年累计销量为42511辆,在大型SUV中,年销量排名第1名。

产能供不应求,碳化硅行业10亿元以上大单长单满天飞

在新能源汽车爆发式增长的带动下,市场对SiC器件的需求空前高涨,尤其是随着主驱逆变器采用碳化硅的车型越来越多,将消耗掉全球大部分SiC衬底产能,全球衬底产能将持续紧缺。

以特斯拉Model 3为例,根据特斯拉Model 3主驱逆变器拆解来看,其中包括六个模块,每个模块由4个SiC小模块并联,型号为意法半导体的ST GK026。拆开封装来看,每颗SiC小模块有2个SiC裸晶(Die),因此该逆变器共有48颗电压/电流规格为650V/100A的SiC MOSFET芯片,单芯片的面积约33平方毫米。根据Wolfspeed数据,一片6英寸SiC衬底面积约17663平方毫米,生产32平方毫米大小SiC MOSFET过程中6英寸衬底边缘损耗为14%,假设60%的器件制造良率,则单片6英寸衬底可产出约276个良品,则单片6英寸衬底可供应约5.75辆新能源车的主驱逆变器。根据TrendForce数据,2022年全球新能源乘用车的销量达到1000万辆左右,若主驱逆变器全部采用SiC MOSFET,则共需约174万片6英寸SiC衬底。而目前全球SiC衬底总年产能约在40万~60万片等效6英寸,SiC衬底产能持续紧缺。

除了产能紧缺外,由于当前碳化硅行业还面临生产效率低、良率低、成本高等问题。以特斯拉Model 3为例,其主驱动逆变器采用了48个SiC MOSFET,总成本约为5000元,是硅基IGBT的3~5倍。居高不下的成本,已成为限制碳化硅大规模应用的一个重要阻碍。

在这种大背景下,产业链长约订单的形式开始不断出现。下游主机厂通过和芯片供应商、Tier1签订长约,不仅可以提前锁定未来3-5年的产能,避免芯片短缺的情况出现,而且还可以把批量采购价可降至硅基IGBT的2.0-2.5倍,让碳化硅大规模上车从理论成为现实。

从国际厂商来看,意法半导体为保供应此前就与上游材料厂签订了超过7.5亿片晶圆供应协议。在近期,ST宣布与采埃孚签订超过1,000万个碳化硅器件合同,助力采埃孚完成价值超过 300 亿欧元的电驱动订单。此外,意法半导体还为SEMIKRON(赛米控)的eMPack ?电动汽车电源模块提供碳化硅技术,该订单金额超10亿欧元,计划于2025年开始批量生产;英飞凌与天岳先进、天科合达、昭和电工签订长期协议,并且和 Stellantis签约的碳化硅订单超过10亿欧元;Wolfspeed目前拥有长期碳化硅材料合同金额达13亿美元,器件金额达150亿美元。其中包含瑞萨电子的20 亿美元碳化硅采购合同以及博格华纳的6.5 亿美元碳化硅器件年度合同;罗姆近日除了与纬湃科技签订1300亿日元(约9.1亿美元)SiC功率元器件购销合同外,也与赛米控签订合同助力其完成价值超过10 亿欧元的碳化硅订单;安森美目前与博格华纳签订的碳化硅合同金额已经超10亿美元。此外,公司还与纬湃科技签订价值19亿美元(17.5亿欧元)的碳化硅产品10年期供应协议。

国内厂商方面,碳化硅衬底厂商天岳先进早在2022年7月就与某客户签订了一份金额为人民币13.93亿元的6英寸导电型碳化硅衬底产品长期协议;除了衬底厂商外,外延片厂商东莞天域和瀚天天成也在近期也陆续收获了10亿元左右的大额订单。其中东莞天域的订单来自高意集团(II‐VI),金额为1亿美元,合同约定东莞天域向其供应碳化硅(SiC)6英寸衬底,从本季度开始到2023年底交付。瀚天天成的大额订单金额为1.92亿美元,约定向客户在合同规定的时间内向其提供8英寸衬底产品;器件方面,近日,三安光电在互动平台称碳化硅各环节业务顺利推进,截至2023H1,已签署的碳化硅MOSFET长期采购协议总金额超70亿元。