您好,欢迎进入江南娱乐手机客户端 官方网站!

2024年,新能源汽车行业的竞争已进入白热化。

数十家汽车主机厂掀起“价格战”

2月19日,才刚开年比亚迪就率先在业内官宣公司的秦PLUS、驱逐舰05荣耀版上市,官方指导价7.98万元起,较之前的价格下降了2W,正式开启了电动车价格比同级别燃油车更低的时代。

2月23日,比亚迪在此前两款优惠车型的基础上再次加大优惠力度,推出纯电轿车海豚荣耀版,起售价9.98万元,较前版降价1.7万元;2月28日,比亚迪汉唐荣耀版车型正式上市,官方指导价16.98万元起,其中,汉荣耀版价格下调幅度最大,高达6万;3月1日,比亚迪推出比亚迪宋 Po DMi荣耀版,起售价10.98万元,比冠军版便宜2万元。

从去年的“油电同价”到今年的“电比油低”,比亚迪这次又在行业甩出一张“王炸”。此后,行业内包括特斯拉、小鹏、五菱、深蓝、哪吒、长安、北京现代、上汽通用、吉利、别克、长城、奇瑞、智己等数十家厂商纷纷跟进,都有针对性的推出了相关降价车型以应对这一场激烈的价格战。

对于销量仅次于比亚迪的特斯拉来说,公司在3月1日针对 Model3和 Model Y两款车型宣布了8000元限时现车保险补贴、2000元指定车漆现车限时优惠价以及限时现车金融低息三个重磅优惠,各种优惠叠加之后,在3月底之前提走Model Y新车的客户,最高优惠可接近3.5万元。

此外,作为老牌车企的代表,吉利在3月发起了20亿元的限时补贴,促销价最低至2.99万元,同时提供最高4.7万元限时现金礼、最高10万元免息贷款、最高1万元置换补贴;长城苏州欧拉好猫 GT从2月20日起,最低起售价格为12.18万,最高优惠达到了2.2万;而长安启源在3月1日官方宣布,启源Q05 125km长续航版车型以9.69万元开售,较此前的起售价13.19万元下降了3.5万元。

汽车厂商价格战原因分析

汽车行业内价格战已不是什么稀奇事,在2022年和2023年都发生过,不过2024年行业的价格战和以往相比,来的时间更早、涉及的主机厂更多、价格下降的幅度也更大。

原因一、销售淡季,老车型降价促销回流资金

一季度,由于春节假期的影响,历来是汽车行业的销售淡季。

根据中汽协的数据,2024年1月,汽车产销分别完成241.0万辆和243.9万辆,同比分别增长51.2%和47.9%,环比分别下降21.7%和22.7%。汽车出口44.3万辆,同比增长47.4%,但环比下降11.2%。新能源汽车方面,1月产销分别为78.7万辆和72.9万辆,同比分别增长85.3%和78.8%,但环比分别下降32.9%和38.8%。市场占有率达到29.9%,环比下降7.8%。

而在2月,由于节假日的因素,我国汽车产销分别完成150.6万辆和158.4万辆,环比分别下降37.5%和35.1%,同比分别下降25.9%和19.9%。其中,新能源汽车产销分别达到46.4万辆和47.7万辆,同比分别下降16.0%和9.2%,市场占有率达到30.1%。

在需求持续低迷的情况下,比亚迪、小鹏、蔚来、理想、零跑、极氪、阿维塔等市场主流主机厂销量环比也在不断走低,其中东风岚图、阿维塔的2月销量环比跌幅更是在50%以上。产品滞销,导致主机厂面临的库存积压问题不断加大,为了清理库存并为新车型上市腾出资金,降价促销是最好的策略。以比亚迪为例,对于秦 PLUS、宋 PLUS 几款车型来说,目前已经进入产品生命末期,此时调降老车型价格,将为新车型的销售提供更大的空间。

原因二、动力电池价格不断走低,主机厂成本也随之下降

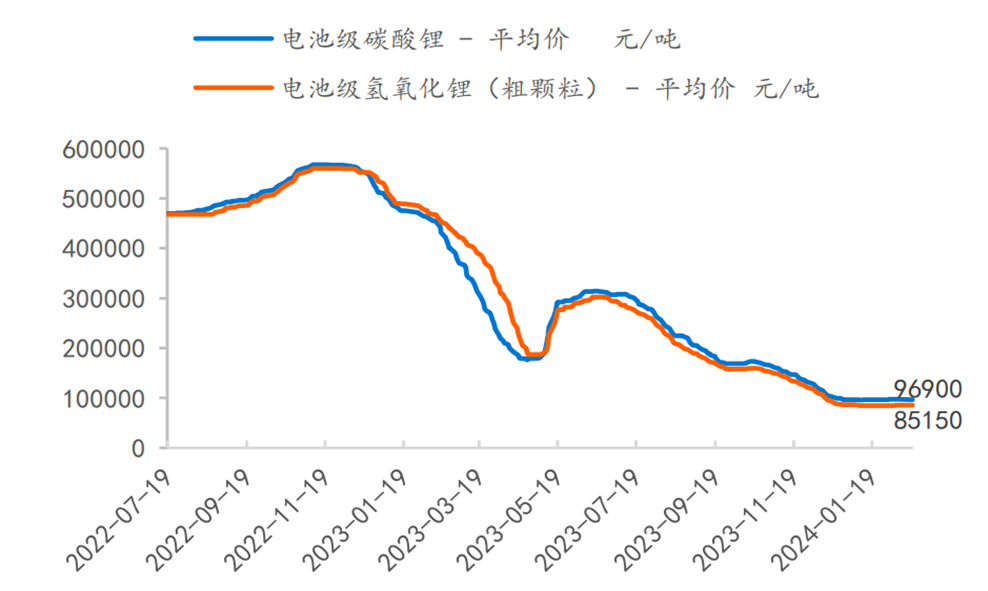

随着动力电池技术的不断进步、扩产产能的集中释放以及生产效率的提高,汽车的动力电池生产成本正在逐年走低,这给主机厂提供了充分的降价空间。

具体来看,动力电池方面,主机厂供应商多元化及自供加剧市场份额争夺,致使电池议价权逐渐向整车厂转移。此外,磷酸锰铁锂、复合集流体等新技术的产业化进程提速优化了动力电池成本结构,也进一步打开了降价空间。2024年3月方型铁锂电池包价格下探到550元/KWh,方形三元电池包620元/KWh,同比价格下行幅度超过50%;而在上游产业链上,目前正极材料、负极材料、隔膜、电解液四大材料目前产能结构性过剩仍然存在,这或许意味着2024年仍有较大的价格下行空间。

碳酸锂、氢氧化锂价格走势

碳酸锂、氢氧化锂价格走势

原因三、电动车增速放缓,抢占燃油车市场以扩大销量

需强调的是,比亚迪引领的乘用车行业龙年首场降价潮聚焦10万级主流市场,而该市场占据乘用车行业的主要份额。

根据乘联会的数据,2023 年乘用车市场 5 万以下/5-10万/10-15万/15-20万的乘用车零售销量占比分别为2.7%/13.2%/35.2%/17.6%。同时,该市场长期以来以燃油车为主并且主要由合资品牌占据,轩逸、朗逸、卡罗拉等合资燃油车型在A 级轿车市场的销量远远领先于新能源车,这也是比亚迪等自主品牌为实现销量更上一个台阶所必须开拓的市场。相比在较小的中高端市场内卷,抢占更广阔的燃油车市场或许是自主品牌更为理想的目标。

原因四、汽车消费电子化,规模经济下行业将呈寡头竞争局面

随着汽车电动化、智能化、网联化的加速,汽车工业和消费电子工业结合的越来越紧密。而参考消费电子此前行业周期的发展节点,汽车消费电子化后到行业成熟时可能仅有10家甚至5家头部厂商在引领行业发展。

在此期间,汽车作为规模效应显著的行业,厂商势必优先保销量份额、提升产能利用率。因此,阶段性的降价促销是必然现象。

对于此,比亚迪王传福表示, 当前汽车产业变革已进入“深水区”,电动化变革继续驶在快车道,智能化变革开始换挡提速,发展只会越跑越快。未来3至5年,车市整体或不同细分市场会持续开打价格战,车企在未来3-5年如果没冲上去,就没机会了。

此外,小鹏汽车CEO何小鹏也认为,2024年是中国汽车品牌进入“血海”竞争的第一年,也是淘汰赛的第一年;吉利汽车集团CEO淦家阅指出,2024年将卷价格、卷产品、卷服务、卷流量,将是一个“最卷”的年份;蔚来汽车董事长李斌认为,国内新能源车企竞争将会在2025年进入决赛,并且决赛是一条无止境的道路;小米董事长雷军也表示,小米第一辆车投了3400名工程师,整个研发投入超过了100亿,用了行业10倍以上的投入,抱着志在必得的方式来做的,目标就是通过15年到20年的努力,跻身成为全球前五的汽车厂商。

汽车价格战对芯片供应链的影响

价格战的影响是显而易见的。

自2022年底国内汽车行业启动价格战以来,已对传统燃油车市场造成了严重冲击。根据乘联会的数据,即便燃油车于2023年同步大幅降价,仍有上汽大众、广汽丰田、上汽通用、东风日产、广汽本田、东风本田等合资车企年内均出现销量同比下滑的情况。

而在2024年,在比亚迪降价的带动下,1-2月新能源汽车累计销量105.9万辆,同比增37.5%,渗透率达33.8%,同比提升5.0个百分点。分车企看,比亚迪仍以12万辆的销量遥遥领先,特斯拉紧随其后以10万辆排名第二,而吉利录得3.35万辆销量,仅次特斯拉排名第三。从效果来看,降价确实是有效的营销方式,2023年率先发起降价的特斯拉、比亚迪、吉利都取得亮眼的销量表现。

汽车销量的增长,自然也会带动汽车电子元器件景气度的提升。

从竞争格局来看,目前英飞凌、恩智浦、瑞萨电子、意法半导体、德州仪器等国际半导体大厂凭借长期以来在汽车半导体领域的深耕及技术/产品优势,在全球汽车电子市场份额中处于领先地位。

不过,从SIA统计的数据来看,虽然前十大半导体厂商合计占据了汽车半导体约50%的份额,但单个厂商的份额并不大,整体竞争格局呈现较为分散的情况。未来,以比亚迪、蔚来、理想、小鹏、小米等自主新能源汽车品牌的带动下,预计我国汽车半导体厂商将迎来较好的发展机遇。

具体来看,按照实现功能的不同,汽车芯片可以分为控制类、计算类、功率类、传感类、存储类、电源管理类、通信类、信息安全类、驱动类等9个类别,不同类别芯片的国产化率从不到5%到15%左右不等。其中,在智能化方面,地平线已经成长为国内最大规模前装量产智能驾驶计算方案提供商,征程系列累计出货量达到400万片,已同奥迪、北汽集团、比亚迪、长安汽车、长城汽车、东风汽车、大众汽车集团等多家厂商达成深度合作,斩获定点车型在150个以上;在电动化方面,斯达半导自主研发的汽车SiC MOSFET模块已开始小批量出货,新增多个SiC MOSFET模块800V系统的主驱电控项目定点将于24-30年逐步放量。

值得注意的是,虽然目前新能源汽车发展的如火如荼,但是行业内真正盈利的厂商仅有特斯拉、比亚迪、理想汽车等少数几家而已。对于头部厂商而言,在规模及品牌优势的支撑下,未来仍有较高的降价空间。而对于部分中后排选手而言,如果一味的跟进降价,将对公司未来的现金流及盈利可能会造成一定的压力。

经历前几年的高速增长后,我国新能源汽车行业增速已于2023年放缓。叠加地缘经济因素,市场波动不确定性增加。

在全面市场化的背景下,2024年是新能源车企站稳脚跟的关键年,竞争注定非常激烈。而随着新能源汽车渗透率的快速提升,传统燃油车市场正在逐渐被蚕食。未来,预计新能源车和燃油车新旧市场的博弈过程仍将持续数年,直到新格局完全形成。在这个转化过程之间,汽车供应链跟着市场格局在变化,值得业者关注。

下一篇:重磅!小米汽车核心供应商曝光!